KOLIK PENĚZ JE POTŘEBA K FINANČNÍ NEZÁVISLOSTI ?

Kolik peněz potřebujete měsíčně investovat, abyste dosáhli finanční nezávislosti? A hned na začátek prozradím, že tisíc korun měsíčně nestačí. Pokud jste připravení podívat se na reálná čísla, čtěte dál.

V tom, za jak dlouho je možné dosáhnout finanční nezávislosti, hrají hlavní roli tři proměnné. A těmi jsou částka, kterou investujete, roční procentuální zhodnocení vaší investice a délka doby, po kterou investujete. Přičemž by se dalo říct, že největší váhu má z těchto tří proměnných pravděpodobně čas.

A protože je ten samotný pojem finanční nezávislost tak trochu abstraktní a každý si pod ním může představovat něco jiného, tak je potřeba dát mu nějakou konkrétní podobu, ze které budeme vycházet. Pojďme si proto říct, podle jakých kritérií jsem došla k jednotlivým výsledkům a závěrům, které v následujícím článku uvidíte.

Co je finanční nezávislost ?

Za finanční nezávislost dále považuji situaci, kdy máte měsíčně pasivní příjem ve výši průměrného měsíčního platu. Průměrný měsíční plat aktuálně v roce 2024 v České republice vychází na 43 967 Kč hrubého, což je samozřejmě částka před odvody a zdaněním.

Takže my budeme dále počítat s čistým měsíčním platem, zkrátka s tím, co z té průměrné mzdy reálně zbyde. Tím pádem tady mluvíme o částce 34 836 Kč měsíčně. Takže takovýto měsíční pasivní příjem budeme dál považovat za finanční nezávislost.

A samozřejmě tahle částka může být pro někoho hodně, a pro někoho zase málo. Každopádně k tomu, abyste si udělali konkrétnější představu, bude ten průměr fungovat velmi dobře.

Pravidlo 4%

Další věcí, která tady vstupuje do hry, je pravidlo 4%. Jeho podstata spočívá v tom, že jakmile chcete začít vybírat z balíku peněz, ke kterému jste se v průběhu let proinvestovali, tak to pravidlo doporučuje vybrat v prvním roce, kdy vlastně zahájíte důchod, 4% z toho celkového balíku peněz. A každý další rok si vybrat stejnou částku navýšenou o inflaci.

Při dodržování tohoto pravidla by tak mělo dojít k postupnému čerpání pasivního příjmu, kdy člověk vybírá v podstatě úroky a dividendy, ale zůstatek se stále dál zhodnocuje. S tímto pravidlem přišel v 90. letech finanční poradce Bill Bengen, který ho vytvořil na základě historických dat o výnosech akcií a dluhopisů za 50 let.

Někteří odborníci tvrdí, že i při nejčernějších scénářích, je možné čerpat 5%, jiní zase nabádají k větší obezřetnosti a doporučují čerpat 3%. My dál půjdeme tou původní cestou zlatého středu a budeme se držet 4%.

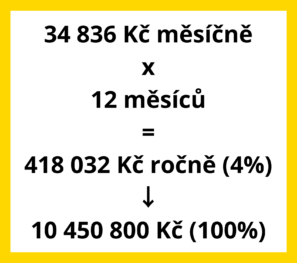

Čímž se dostáváme k následujícímu výpočtu:

Pokud chcete čerpat měsíční pasivní příjem 34 836 Kč, tak po vynásobení 12 měsíci, se dostáváme na roční pasivní příjem 418 032 Kč. A těchto 418 tisíc by mělo tedy představovat 4% z vašeho celkového balíku, ze kterého budete čerpat.

Tím pádem potřebujeme zjistit kolik je ten celkový balík, těch 100% a úplně obyčejnou trojčlenkou se dostaneme na číslo 10 450 800 Kč. Tohle číslo představuje balík peněz, který je dnes potřeba k tomu, abyste z něj mohli čerpat pasivní příjem ve výši průměrného čistého platu 34 836 Kč měsíčně.

Jaký balík peněz potřebuji dnes a jaký za 10 let ?

Tady je velmi důležité zdůraznit to, že těch 10 milionů je částka, která stačí dnes. Ale vzhledem k tomu, že je tady mezi námi inflace, tak s každým rokem bude muset být ta částka samozřejmě vyšší. Český statistický úřad uvádí průměrnou výši inflace v Česku za posledních 26 let 3,5%.

Tím pádem si teď na základě té průměrné inflace můžeme ukázat, jak se bude v horizontu dalších desítek let vyvíjet čistá průměrná mzda – tedy ten náš pasivní příjem a potřebný celkový balík peněz.

Aktuálně jsme v roce 2024. Za 10 let, po započítání inflace, se dostane čistá průměrná mzda přibližně na 49 409 Kč a celkový potřebný balík na 14 822 700 Kč.

Samozřejmě čím dál do budoucnosti se budeme dívat, tak je potřeba brát ta čísla víc s rezervou. Ale než se podíváme na projekci za 20 a 30 let, tak abyste si udělali lepší představu, tak sem ještě přidám údaj o čisté průměrné mzdě před 10 lety, v roce 2014.

Takže roky 2014 a 2024 jsou ověřené faktické údaje a i na nich je vidět opravdu velký skok. Kdy před deseti lety vycházela průměrná čistá mzda na 21 465 Kč a tím pádem ten balík, který byl v této době potřeba k dosažení finanční nezávislosti, byl také adekvátně nižší a dělal 6 439 500 Kč.

Takže tolik k vysvětlení, že přestože bychom tu budoucí projekci měli brát s jistým nadhledem, tak ty skoky budou pravděpodobně opravdu velké.

Protože když se ještě vrátím k tomu rozdílu mezi rokem 2014 a 2024, tak pokud jste podobní fandové do procent jako já, tak si dokážete spočítat, že to navýšení je tady dokonce větší než o 3,5 procenta ročně.

Každopádně podívejme se ještě na projekci za 20 let. Za 20 let se může průměrná čistá mzda pohybovat okolo 70 080 Kč a potřebný balík peněz se tím pádem dostane na 21 024 000 Kč. Za 30 let pak čistá průměrná mzda může poskočit na 99 397 Kč a potřebný balík peněz na 29 819 100 Kč.

Pasivní vs. aktivní investování

Než si ukážeme pravděpodobně to hlavní co vás asi zajímá, tedy kolik peněz je potřeba investovat měsíčně, abyste se dostali na ty potřebné částky, tak zbývá zmínit ještě poslední věc, tu poslední proměnnou, která dokáže zamíchat kartami. A tou je roční procentuální zhodnocení.

Vzhledem k tomu, že projekt Úspěšná investorka je o akciích, tak budeme pracovat se dvěma údaji. Ukážeme si příklady s 10% ročním zhodnocením, což je průměrné zhodnocení v případě, kdy investujete pasivně do indexu S&P 500.

A druhý údaj, který budeme používat, bude zhodnocení 15% ročně, kterého může dosáhnout jednotlivec, který si akcie vybírá sám aktivně. Těch 15% jsem zvolila s ohledem na to, že ti nejlepší investoři včetně Warrena Buffetta se pohybují nad 20%, takže 15% pro neprofesionálního aktivního investora považuji za reálně dosažitelné číslo.

Investování i malých částek má smysl

Poslední věc, než si ukážeme variace jednotlivých měsíčních investic, jak se reálně dopracovat k finanční nezávislosti, tak bych chtěla, aby ještě zaznělo, že i přesto, co budeme postupně procházet, tak investování i malých částek má opravdu smysl, i když to tak možná na první pohled nebude vypadat.

Rozdíl mezi úspěchem a neúspěchem je často daný jen tím, jestli začnete. Takže pokud se aktuálně rozmýšlíte, jestli má smysl začít investovat i v malých částkách, tak to skutečně smysl má. A sice úplně stručně ze tří důvodů.

Prvním důvodem je, že na začátku jakékoli činnosti člověk dělá chyby, což znamená, že pokud začnete investovat v malých částkách a uděláte nějakou chybu, tak ztratíte málo, ale hodně se naučíte.

Druhým důvodem je, že i při malých částkách pro vás pracuje kouzlo složeného úročení, což si ostatně ještě ukážeme.

A třetím důvodem je, že jakmile investujete i nepatrnou částku, tak už přemýšlíte v investičním módu, hledáte si informace a výrazně zlepšujete svoje finanční dovednosti. Což je i vizí projektu Úspěšná investorka, takže pokud je vaším cílem zlepšovat se v investování do akcií, zapněte si odběr ZDE (na konci stránky).

Teď už pojďme na slibovaný přehled. Postupně se podíváme na tři měsíčně investované částky, na 1 000 Kč, 5 000 Kč a 10 000 Kč. Začneme nejprve tou na začátku zmiňovanou tisícikorunou měsíčně konkrétně investovanou pasivně do indexu s 10% zhodnocením.

1 000 Kč měsíčně a 10% roční zhodnocení

Pokud budete investovat 1 000 Kč měsíčně po dobu 10 let do indexu S&P 500, tak se dostanete na částku přes 206 tisíc, což na základě pravidla 4% představuje měsíční pasivní příjem 688 Kč. Pokud tuto částku porovnáte s předpokládanou měsíční čistou mzdou, v jejíž výši předpokládáme že chcete pobírat pasivní příjem, tak budete od svého cíle velmi daleko.

Po 30 letech už se s tisícikorunou měsíčně proinvestujete na celkovou částku 2 279 325 Kč. Což už dokáže generovat pasivní příjem přes 7 597 Kč měsíčně, ale vzhledem k tomu, že za 30 let povyskočila i průměrná čistá mzda, tak takovýto pasivní příjem bude představovat jen drobné kapesné na přilepšení.

No a pro zajímavost se podíváme, co se stane po 50 letech, kdy budete hypoteticky investovat pravidelně tisíc korun měsíčně do indexu S&P 500. Pokud začnete ve 20 letech, tak se možná dožijete toho, že se vám podařilo proinvestovat se na víc než 17 milionů korun.

Ovšem když si zase porovnáte ten pasivní příjem, který z toho plyne, s tou potřebnou měsíční částkou, aby dosahovala v té době výše průměrné čisté mzdy, tak by ten pasivní příjem tvořil něco málo přes čtvrtinu. Což bohužel reálně ukazuje na to, že s tisícikorunou měsíčně zainvestovanou do indexu S&P 500 plné finanční nezávislosti během ani 50 let poctivého investování nedosáhnete.

Přesuňme se dál a podívejme se, jak vypadá situace pro aktivního investora, který si akcie vybírá sám, takže u něj předpokládáme 15% zhodnocení ročně a zůstaneme ještě také u 1000 Kč měsíčně.

1 000 Kč měsíčně a 15% roční zhodnocení

Po 10 letech není vidět příliš velký rozdíl, celková částka se vyšplhala o 72 tisíc výš, což vychází na pasivní měsíční příjem 928 Kč, který v porovnání s potřebnou měsíční částkou nevypadá nijak závratně.

Po 30 letech už je rozdíl výraznější, místo dvou milionů už jsme na sedmi a pasivní příjem pokrývá necelou čtvrtinu potřebné měsíční částky.

Teprve po 43 letech aktivního investování 1 000 Kč měsíčně je možné dostat se na potřebnou částku a dosáhnout finanční nezávislosti. Což nalijme si čistého vína, není úplně motivační, protože 43 let je v podstatě celé produktivní období a finanční nezávislosti chtějí lidé obvykle dosáhnout dřív, než jim začne klasický důchod.

Pojďme se proto přesunout k vyšší částce a podívejme se, jak bude v průběhu let fungovat 5 000 Kč měsíčně. Těch 5 000 Kč versus aktuální průměrná čistá měsíční mzda představuje necelých 15%, takže pro člověka, který v Česku pobírá průměrný plat, by mělo být ještě reálně možné takovou částku na investování vyčlenit. A zase se nejprve podíváme na 10% zhodnocení.

5 000 Kč měsíčně a 10% roční zhodnocení

Po 10 letech se člověk proinvestuje k jednomu milionu korun, ten ale představuje pasivní příjem, který v dané době pokryje přibližně jeden rodinný oběd v restauraci.

Po 30 letech už se dostáváme na celkovou částku 11 milionů, což už pokrývá o něco víc než třetinu průměrného čistého platu. Pro někoho už může být tohle cílem, že si třeba v práci zkrátí úvazek a finance si doplní takto pasivním příjmem.

A teprve po 45 letech pravidelného měsíčního investování do indexu S&P 500 je reálné dosáhnout plné finanční nezávislosti. Což bych řekla, že je zase příliš dlouhý čas.

Mimochodem dočtěte až na samotný závěr článku, protože tam zazní jeden velmi užitečný tip, jak počet let do dosažení finanční nezávislosti výrazně zkrátit.

Teď už si ukažme, jak se bude v čase zhodnocovat 5 000 Kč měsíčně aktivnímu akciovému investorovi.

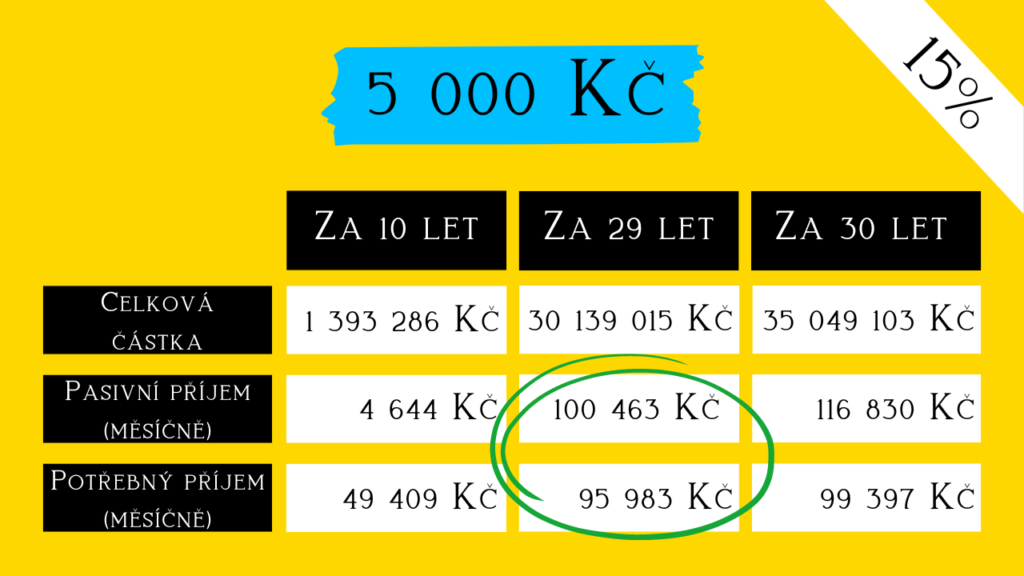

5 000 Kč měsíčně a 15% roční zhodnocení

I v tomto případě je vidět, že 10 let je při této částce na dosažení finanční nezávislosti příliš krátká doba a ten pasivní příjem, který z dosažené částky plyne, je docela malý.

Po 29 letech je ale aktivní investor už schopen proinvestovat se s 5 000 Kč měsíčně k plné finanční nezávislosti. Přestože je 29 let také dlouhá doba, tak už je ale zhruba o dekádu kratší než standardní produktivní období a tady bych řekla, že to začíná být poprvé motivační, protože je plné finanční nezávislosti možné dosáhnout dřív než v důchodovém věku.

Ukážeme si ještě 30 let, to je jen o rok déle, ale všimněte si, o kolik poskočila ta celková dosažená částka. Rozdíl dělá 5 milionů a i pasivní příjem se pak dostává nad hranici průměrného čistého měsíčního platu.

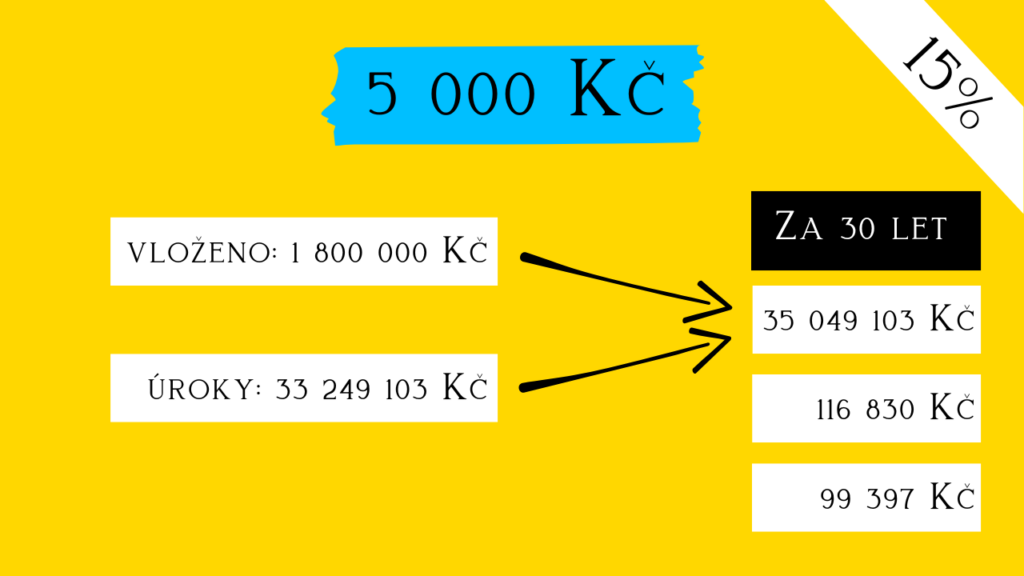

Současně je i ohromující to, jakou část obecně v tom dlouhodobém horizontu představuje částka, kterou jste celkově do investice vložili versus částka, kterou jste získali na úrocích.

Během třiceti let, kdy budete investovat 5 000 Kč měsíčně totiž takto zainvestujete celkem 1 800 000 Kč, ale na úrocích získáte 33 milionů. Přesně takhle v čase pracuje kouzlo složeného úročení. A pokud chcete znát podrobný postup, jak ho nechat pracovat pro sebe, mrkněte na info ke kurzu Cesta úspěšné investorky ZDE.

Do třetice se ještě pro zajímavost podíváme na to, jak budou vycházet čísla v případě, že budete investovat 10 000 Kč měsíčně. Je jasné, že tahle částka už je limitní, takže na ni bohužel nedosáhne každý, ale přesto pro ty z vás, pro které je tato částka reálná i pro ty z vás, kteří to třeba přijmete jako výzvu, ty výsledky stojí zato. Nejprve se podíváme zase na pasivní investování do indexu.

10 000 Kč měsíčně a 10% roční zhodnocení

Po 10 letech se dostanete na částku přes dva miliony a pasivní příjem 6 885 Kč na přilepšenou.

Po 30 letech, během kterých měsíčně jen opravdu párkrát kliknete a pošlete si peníze do indexu se dostanete na 22 milionů a pasivní příjem z nich už vám pokryje tři čtvrtiny průměrného čistého platu. Což nezní špatně.

Plné finanční nezávislosti je pak možné při 10 000 Kč měsíčně dosáhnout po 34 letech.

A nakonec nám zbývá porovnat ještě investování 10 000 Kč měsíčně při aktivním investování a průměrném zhodnocení 15% ročně.

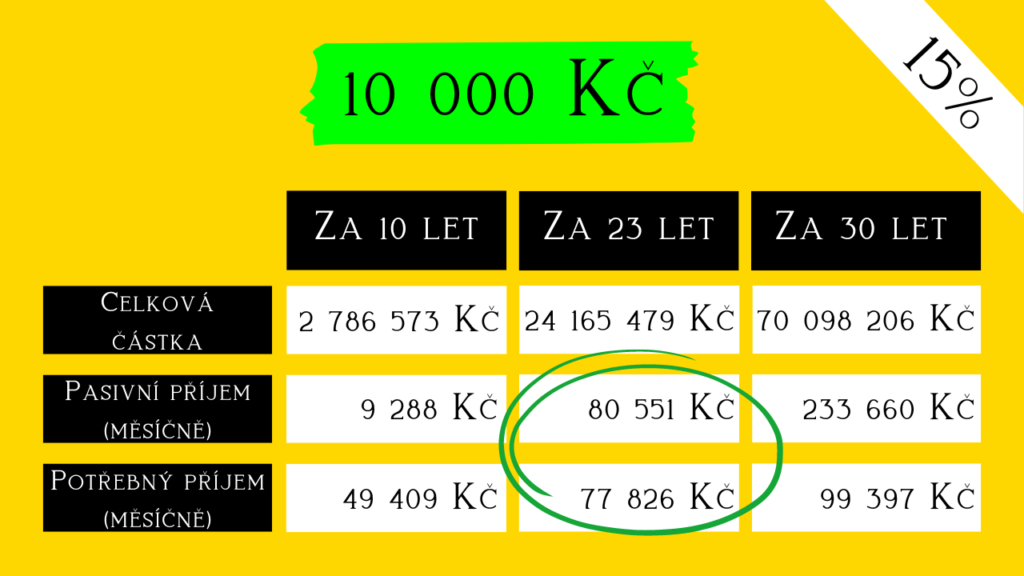

10 000 Kč měsíčně a 15% roční zhodnocení

I tady při poměrně už vysoké částce se toho po 10 letech moc nestane, vaše investice bude mít hodnotu přes 2 miliony 700 tisíc korun, ale ten pasivní příjem, který z toho plyne vás pořád moc nevytrhne.

Zajímavě se tady ale zkrátí doba, za jakou je možné při této částce dosáhnout finanční nezávislosti a sice na 23 let. Takže po 23 letech aktivního investování je možné dosáhnout na pasivní příjem, který bude v té době přibližně představovat průměrný čistý plat.

A na závěr si ukážeme ještě, co se stane po 30 letech. Tady celková částka povyskočí dokonce na 70 milionů, z kterých pak plyne více než dvojnásobný průměrný měsíční čistý plat.

Já doufám, že ta jednotlivá čísla na vás nezapůsobila nějakým demotivujícím dojmem, ale že vám spíš otevřela oči, jaké jsou skutečné reálné možnosti. A taky doufám, že vás ta čísla přiměla přemýšlet nad vaší konkrétní situací a nad vašimi cíli.

Protože jak jsem říkala, do toho celého procesu zasahují hlavně ty 3 proměnné, investovaná částka, procentuální roční zhodnocení a čas.

Když si zadáte na internetu kalkulačka složeného úročení, tak vám vyjede spousta stránek, kde si s tou kalkulačkou můžete pohrát a různě si tam měnit částky, procentuální zhodnocení i počet let. Takže můžete si to namodelovat na míru vašim možnostem i očekáváním. A díky tomu, že uvidíte ta reálná čísla, tak k tomu cíli můžete i reálně postupovat. Ať už chcete dosáhnout toho, aby vám v důchodu neklesla životní úroveň, odejít do důchodu předčasně nebo si v práci zkrátit úvazek.

Tip na zkrácení času

Poslední informace na závěr, kterou jsem slibovala. My jsme tu ve všech případech uvažovali nad investováním stále stejné měsíční částky, přičemž 5 000 Kč z dnešní čisté průměrné mzdy je necelých 15%, ale za další desítky let bude 5 000 Kč tvořit mnohem menší procentuální podíl ze mzdy.

Takže jednou z cest, jak zkrátit počet let, kdy se vám podaří dosáhnout toho vytyčeného cíle, je, tu částku průběžně navyšovat s tím, jak se vám bude zvyšovat mzda a udržovat stále těch 15% a nebo více procent, podle toho, jak si to nastavíte.

Pro představu, když si pomůžeme zase tou průměrnou čistou mzdou, tak za 10 let už nebude 15% z čisté průměrné mzdy 5 000 Kč, ale 7 400 Kč, za 20 let to bude 10 500 Kč a za 30 let 14 900 Kč.

Tohle je věc, kterou ty investiční kalkulačky složeného úročení bohužel nezvládnou pojmout, ale pokud budete investovanou částku v průběhu času navyšovat, tak se vám podaří ten výsledný počet let rapidně zkrátit.

Stejně tak jako vám pomůže se v investování dál vzdělávat, protože pokud se nebudete spoléhat jen na index, ale budete se zlepšovat ve výběru akcií, tak čím vyššího procentuálního zhodnocení dosáhnete, tím se ta doba zase zkrátí.

Já se s vámi pro dnešek loučím, děkuji vám za pozornost a budu se těšit zase příště.