CO DĚLAT, KDYŽ JSOU TECHNOLOGICKÉ AKCIE NA VRCHOLU?

Co dělat, když jsou technologické akcie na vrcholu? Je dobrý nápad naskakovat ještě na tenhle rozjetý vlak? A nebo se raději poohlédnout někde jinde? Pokud hledáte inspiraci, kde aktuálně hledat akciové příležitosti, tak jste tu správně.

Okolo technologických akcií je momentálně rušno. Nadšení ohledně umělé inteligence žene cenu mnohých z nich do nebes a v médiích se čím dál častěji spekuluje o tom, jestli se právě díváme na příští akciovou bublinu. Za mě nemá smysl zabývat se sáhodlouze tím, co asi přijde, ale důležitější je zaměřit se na to, co je teď. A realita je taková, že většina technologických akcií je v současnosti opravdu drahá.

Investujete pravidelně nebo jednorázově?

Pro ty z vás, kteří investujete nebo se chystáte do akcií investovat pravidelně, to nepředstavuje zas až takové omezení. Protože při pravidelném investování se vám cena nakoupených akcií tak jako tak zprůměruje.

Ale pokud investujete do akcií jednorázově, tak jako já, snažíte se nakoupit za co nejlepší cenu, tak technologické akcie v tuto chvíli nejsou místem, kde by měl člověk očekávat zajímavé příležitosti.

Teď je ideální čas na prodej a výběr zisků, pokud se vám podařilo některou z technologických akcií nakoupit dříve se slevou. Ale rozhodně není dobrý nápad nechat se strhnout tou aktuální mánií okolo umělé inteligence a snažit se na tenhle vlak ještě za každou cenu nasednout.

Kde hledat příležitosti?

Kde tedy ty zajímavé příležitosti hledat, když u technologických akcií ne?

Jakmile investoři směřují svoji pozornost jen jedním směrem, tak typicky začnou přehlížet tradiční akciové firmy, protože vedle těch žhavých trendů nevypadají tak atraktivně. A tak postupně dochází k tomu, že i ty největší, nejúspěšnější a časem nejvíc prověřené firmy začnou být v nabídce za příznivou nízkou cenu.

Jednu takovou konkrétní aktuálně podhodnocenou firmu si později v článku ještě zmíníme.

Teď se ale vraťme zpátky k tomu, kde hledat. Zkusím vás teď navést podle postupu, který se mně osobně osvědčil a jeho podstatou jsou takové dvě základní otázky.

Otázka č. 1

První otázka zní: Jaké další oblasti kromě technologií vás zajímají? To znamená, v jakých dalších oblastech už máte nějaké znalosti – například na základě toho, co jste vystudovali, kde pracujete, nebo jaké máte koníčky. A nebo o jakých oblastech byste se chtěli dozvědět víc.

Protože bavíme se tady o dlouhodobém hodnotovém investování, kdy do nějakých akcií investujete v horizontu několika let a během těch let potřebujete kontrolovat, jak na tom ta firma je. To znamená budou vás zajímat jednak finanční výsledky, ale i informace, jak ta firma funguje a jestli jde správným směrem. A v takovém případě je mnohem pravděpodobnější, že si dokážete udržet přehled o firmě, která vás nějakým způsobem zajímá.

Moje zkušenost

Dodnes si živě pamatuju, jak jsem se ve svých začátcích snažila investovat do chemických firem a automobilek. Ani jedna z těch oblastí mě ani trochu nezajímala a snažila jsem se jít čistě po zisku. Jenže číst si informace o takových firmách pro mě bylo tak otravné a obtěžující, že jsem se tomu vyhýbala, jak jen to šlo. Často mi pak ty důležité informace samozřejmě chyběly a náležitě podle toho vypadaly i ty investiční výsledky.

Ve chvíli, kdy jsem se začala soustředit na oblasti, které mě zajímají, v mém případě je to třeba jídlo a celkově sektor spotřebního zboží, tak se začaly dít divy. Támhle se podařilo 55% na Kelloggu – to je výrobce cereálií, jinde zase 80% na Procteru and Gamblu – podívejte se do koupelny, určitě od něj máte něco doma.

U obou těchto firem jsem uzavírala investice v horizontu přibližně dvou let, takže když ta procenta podělíte dvěma, abyste dostali roční zhodnocení, tak myslím, že to není špatný výsledek.

Zhodnocení 30-50%

Každopádně tím jsem chtěla říct, že i když se budete soustředit na ty největší, nejstarší a v podstatě nejméně rizikové firmy, tak můžete dosáhnout velmi pěkného nadprůměrného zhodnocení. 30-50% je naprosto realistické číslo.

Možná že pro vás bude sektor spotřebního zboží nuda, v takovém případě není problém zamířit do jiného sektoru, který vás bude bavit víc. V každém sektoru jsou nějací velcí hráči a to zhodnocení, které jsem pro ně zmiňovala, platí průřezově ve všech sektorech.

Mimochodem, když už jsem zmínila tu nudu, tak legendární investor Peter Lynch upozorňoval na to, že nejlepší příležitosti jsou právě v těch nejnudnějších a nejnenápadnějších odvětvích.

Otázka č. 2

Tím se dostáváme k otázce číslo dvě. Jakmile budete mít jasno v tom, co vás zajímá, tak si položte otázku: Která z těch vašich vybraných oblastí bude asi většinovou společnost zajímat aktuálně nejméně? A tam začněte hledat. Ve všech sektorech totiž najdete jak firmy ziskové, tak firmy neziskové a je jen potřeba dobře vybírat.

Soustřeďte se na nadprůměrnou rentabilitu vlastního kapitálu, stabilní ziskovost a co nejnižší zadlužení. Už jen tyhle parametry vám dokážou velmi dobře odfiltrovat kvalitní akciové firmy od většiny looserů. Pokud byste chtěli jít víc do detailu, co u akciových společností hodnotit, tak mrkněte na info ke kurzu Cesta úspěšné investorky.

Teď už se ale přesuneme k té slibované konkrétní podhodnocené firmě. A tou je aktuálně Nike. Věřím, že většina z vás ho zná, takže se nebudeme zaobírat většími detaily – ostatně historii a finanční výsledky Nike za posledních sedm let jsem zpracovala v jednom z videí, kde jsem ho porovnávala s Adidasem. Na toto video se můžete prokliknout ZDE.

Nike

A teď k věci, proč si myslím, že je Nike podhodnocený.

Nejprve se můžeme podívat na graf, já nejraději pracuji s pětiletým grafem a ještě raději vidím, když se cena akcií pohybuje velmi blízko pětiletého minima. Právě to na tomto grafu vidíme. To samo o sobě samozřejmě pro nákup nestačí, je potřeba zkontrolovat těch parametrů víc – to jsem udělala a můžeme se tak zaměřit hlavně na výsledek.

Zajímavým bodem je také porovnání aktuálního a průměrného p/e. Já jsem použila průměrné p/e za posledních 7 let, takže mě zajímalo, jaké násobky byli investoři ochotní zaplatit za akcie Nike v posledních letech a kolik jsou ochotní zaplatit dnes. A z tohoto porovnání vyplývá, že akcie Nike stojí při svých současných ziscích přibližně o 30% méně, něž kde by se měla pohybovat průměrná férová cena.

Tady se musíme samozřejmě podívat na to, proč jsou investoři aktuálně vůči Nike takto nedůvěřiví. A jestli je ta nedůvěra oprávněná.

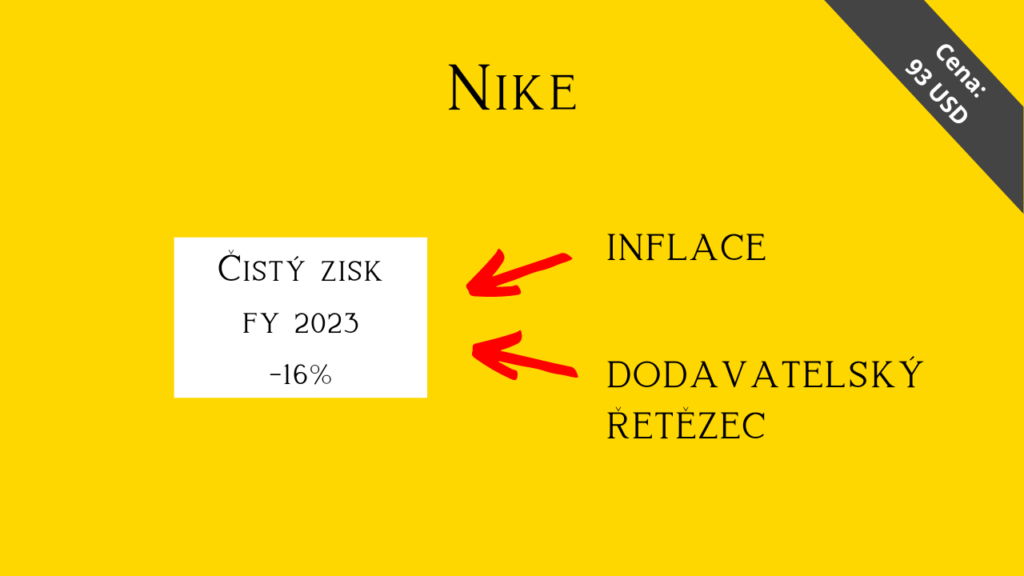

Určitá míra opatrnosti tady má své opodstatnění, protože Nike za svůj fiskální rok 2023 vykázal pokles čistého zisku o 16%. Hlavním viníkem má být inflace, takže příliš vysoké vstupní náklady a pak také potíže s dodavatelským řetězcem.

Jelikož je Nike se svým fiskálním rokem účetně napřed oproti spoustě ostatních firem, tak nedávno zveřejnil výsledky už za třetí kvartál 2024. A s těmi výsledky management Niku uvedl také jednotlivá opatření, která právě proti inflaci a tomu narušenému dodavatelskému řetězci podnikají.

Mezi ta opatření patří mimo jiné ještě větší zaměření na přímý prodej, takže posilování jejich vlastního online-shopu bez dalších prostředníků. A také třeba zjednodušení nových kolekcí, kdy se snaží nabídnout méně možností, ale zato těch pro zákazníky opravdu nejatraktivnějších. Takže pracují na inovacích a zefektivnění výroby.

Nejdůležitější na tom ale je, že se tato jejich opatření během těch tří posledních kvartálů začínají pozitivně promítat do čísel. Celkový čistý zisk za poslední tři kvartály vyrostl zatím jen o 4%, ale je to známka toho, že se pomalu vrací k růstu.

Inflace a dodavatelský řetězec jsou určitě relevantními překážkami, na druhou stranu jsou to překážky, které řeší v dnešní době v podstatě úplně všechny firmy a u Niku vzhledem k jejich historickým, ale i aktuálním číslům nemám obavy, že by se s tím nedokázal popasovat. Jedničkou na trhu sportovní obuvi a oblečení nejsou náhodou a podporují to i další jejich čísla.

Když už jsem zmiňovala rentabilitu vlastního kapitálu, tak ta je i při těch současných nižších ziscích výrazně nadprůměrná a dělá 36,77%. A ještě uvedu dlouhodobý dluh – ten se totiž drží v porovnání s předchozím rokem na stejné úrovni a pokud by se Nike rozhodl svůj dlouhodobý dluh splatit z čistého zisku, tak by mu na to stačily necelé dva roky, což je velmi dobré.

Když se podíváme na aktuální cenu akcií Nike, tak je klidně možné, že ještě o několik dolarů klesne. Ovšem to nikdo neví. Právě proto je důležité dívat se na to, co je teď a na základě těch jednotlivých důvodů, které jsem tu postupně uváděla, je už i za této současné ceny Nike dobrým adeptem na jednorázový nákup.

Myšlenka na závěr

Tolik tedy k dnešnímu konkrétnímu tipu. Vzhledem k tomu, že jsme řešili cenu a zisky, tak tento článek bude platit nejdéle do příštích kvartálních výsledků 4Q 2024, případně do nějaké výraznější změny v ceně akcií.

Co se týče toho prvního obecnějšího tipu, kde hledat akciové příležitosti, tak tam ta platnost samozřejmě časově omezená není. Jen doplním, berte prosím tento článek jako inspiraci, vždy je nejdůležitější, abyste sami posoudili svoje individuální investiční potřeby a kriticky zhodnotili, jaké řešení je nejlepší právě pro vás.

Poslední myšlenka na závěr, kterou bych chtěla, abyste si odnesli, je že akcie jsou mnohem pestřejší, než si dnešní většinová společnost představuje. Ať už máte jakýkoli oblíbený produkt nebo službu, tak s vysokou pravděpodobností existuje akciová firma, která ho nabízí. Pokud je navíc zisková, tak to může být velmi dobrý adept do akciového portfolia.