KOLIK STOJÍ ČEKÁNÍ, NEŽ ZAČNETE INVESTOVAT ?

Kolik peněz vás stojí čekání, než se rozhodnete začít investovat? V následujícím článku se podíváme na to, co jsou nejčastější překážky, které Čechům brání investovat. Co je pak připravuje o peníze a o kolik a zaměříme se i na to, jestli tyto ztráty dokážou kompenzovat spořicí účty a penzijní spoření. Pokud jste připraveni čelit reálným číslům, čtěte dál.

Podle nejnovější statistiky, kterou si nechala zpracovat Asociace pro kapitálový trh České republiky aktuálně investuje 39% Čechů. Řeč je o všech investičních nástrojích dohromady. Pokud se zaměříme pouze na akcie, tak do akcií pak investuje 9% české populace.

Když bychom si měli toto číslo zasadit do kontextu, tak na západ od nás, konkrétně v USA, aktuálně investuje jen do akcií 61% dospělé populace. Jedná se tak o poměrně výrazný rozdíl.

Ale zpátky k nám do Česka.

Vedle těch 39% populace, která už nějakým způsobem investuje, statistika uvádí ještě další dvě výrazné skupiny obyvatel. 23% tvoří lidé, kteří sice zatím nemají žádné zkušenosti, ale investování zvažují. A zbylých 38% odpovědělo, že nikdy neinvestovalo a ani se nechystá začít. Pojďme se proto v následujícím článku podívat na to, o kolik peněz reálně člověk přichází tím, když neinvestuje.

3 důvody, proč Češi neinvestují

Než se pustíme do konkrétního vyčíslování, tak zůstaňme ještě chvíli u statistických údajů. Vzhledem k tomu, že skupina lidí, kteří v Česku neinvestují, je tak početná, tak není od věci podívat se i na důvody, proč tomu tak je. Těch důvodů je celkově víc, ale opakovaly se především 3 nejzásadnější.

Jako takovou nejpalčivější překážku, proč lidé neinvestují, uváděli strach, že se z investice vyklube podvod. Tohle je u nás v Česku jednak trochu historická záležitost, kdy si spousta lidí pamatuje různé medializované případy vytunelovaných fondů.

Ale současně jde i o takový trochu začarovaný kruh, protože jakmile existuje velká skupina lidí, kteří se o investování vůbec nezajímají, investování není absolutně předmětem jakékoli jejich konverzace, tak v této oblasti pak samozřejmě nemají takřka žádný přehled a snadno se stanou obětí nejrůznějších nepoctivých subjektů nebo jednotlivců. Investor se v takovém případě spálí a tahle negativní zkušenost jen potvrdí jeho domněnku, že investování není něj.

Druhým nejčastěji uváděným důvodem, proč lidé neinvestují, je obava, že přijdou o peníze a vadí jim, že investice negarantují výnos. Tohle v podstatě znovu souvisí s tím, že u nás zatím investování nemá svoji tradici a tak i způsob přemýšlení o něm, je odlišný.

Zatímco v zemích na západ od nás je přirozené vycházet z myšlenek kapitalismu a z toho, že vyšší zisk vyžaduje vyšší riziko, stejně tak jako větší blahobyt si žádá nějaké větší úsilí a práci, tak Česko v sobě po desetiletích komunismu má pořád určitým způsobem zažité nejrůznější garantované jistoty, které ve výsledku nebyly naplněny, ale ta očekávání přetrvala.

Takže ačkoli kapitalismus rozhodně není dokonalý a má svoje nedostatky, tak s ohledem na minulost společnosti nabízí objektivně víc benefitů než komunismus.

A překvapivě až jako třetí překážka, proč lidé neinvestují, byl uváděn jako důvod nedostatek prostředků na investování. Ze statistiky tak vychází, že přestože je dostatek prostředků podstatnou podmínkou k tomu, aby mohl člověk investovat, tak to ale reálně nepředstavuje hlavní bariéru.

Kudy odtékají peníze

1) Inflace

Teď už se ale pojďme přesunout k tomu zásadnímu, co lidem ukrajuje z jejich příjmů, když neinvestují a o kolik. Ty hlavní negativní prvky jsou celkem dva.

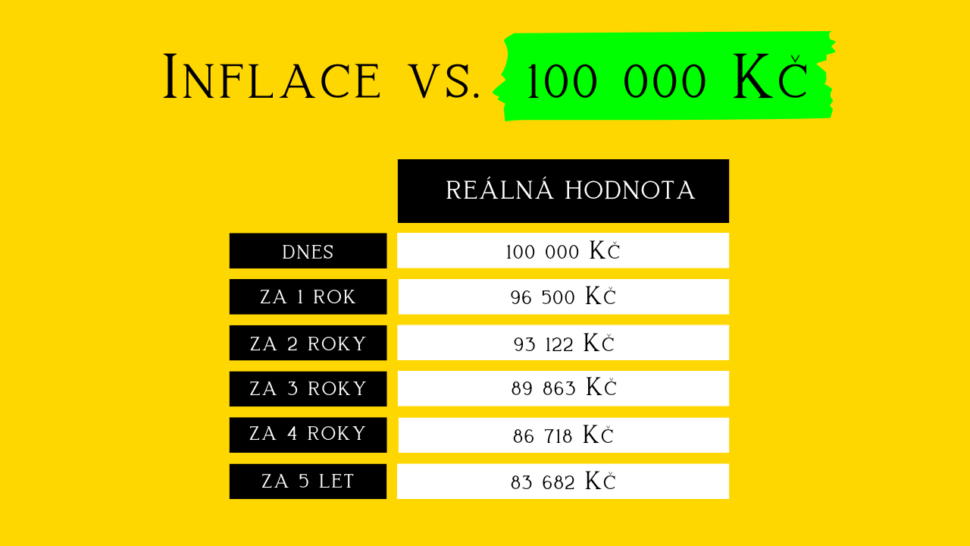

Prvním je inflace. Podle Českého statistického úřadu vychází průměrná míra inflace v Česku za posledních 26 let na 3,5%. To znamená, že za předpokladu, že budete své peníze střádat pouze na běžném bankovním účtu, tak za rok bude kupní síla té částky, kterou tam budete mít, o 3,5% nižší.

Když si dáme příklad, tak jakmile budete mít na účtu 100 000 Kč, tak za rok kvůli inflaci bude jejich reálná hodnota o 3 500 Kč nižší. Za dva roky už bude reálná hodnota o další 3,5% nižší, takže 93 122 Kč. Za tři roky 89 863 Kč. Za čtyři roky 86 718 Kč. A za dalších 5 let se dostanete na reálnou hodnotu 83 682 Kč.

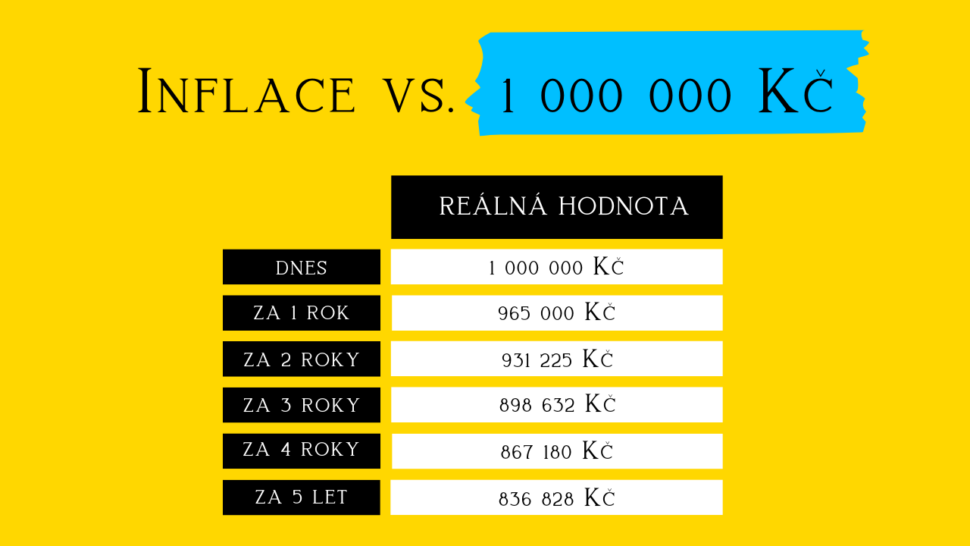

Pokud by vám poklesy reálné hodnoty peněz na tomto 100 000 Kč příkladu připadaly malé, tak můžeme přidat a uvažovat, že máte na účtu milion korun, potom už bude to, kolik si inflace ukrojí, znatelnější.

Z milionu korun klesne reálná kupní síla po roce průměrné inflace o 35 000 Kč na 965 000 Kč. Za dva roky už klesne na 931 225 Kč. Za tři roky se dostanete na 898 632 Kč. Za čtyři roky na 867 180 Kč. A za pět let si z vašeho milionu korun inflace ukrojí tak, že zbyde reálná hodnota 836 828 Kč.

Tohle se může týkat třeba situace, kdy rodiče šetří po dlouhá léta peníze svým dětem a inflace jim takto rafinovaně jejich snažení ztěžuje.

Pokud máte právě v hlavě svoji individuální částku, tak můžete využít buď některou z inflačních kalkulaček, kterých je na internetu spousta a nebo si rok po roce svoji částku postupně vynásobit číslem 0,965 a zjistíte, jaký dopad může průměrná inflace na vaši částku mít.

Vzhledem k tomu, že v roce 2022 a 2023 jsme u nás v Česku na vlastní kůži pocítili nevídaně vysokou dvojcifernou inflaci, tak si ten nepříjemný efekt inflace uvědomila velká spousta lidí. Mnoho lidí tato zkušenost přivedla k investování a nebo alespoň k hledání nějakých dalších opatření, mezi která patří hlavně spořicí účet a penzijní spoření.

A než se přesuneme ještě ke druhému negativnímu prvku, kvůli kterému lidé ztrácí, když neinvestují, tak se u spořicích účtů a penzijního spoření krátce zastavím.

SPOŘICÍ ÚČTY

Se spořicím účtem a penzijním spořením se vracíme zase oklikou zpátky k těm jistotám, které mají lidé tak rádi. Podívejme se nejprve na spořicí účty. Těch je aktuálně v nabídce poměrně velké množství a tím pádem je rozmanitá i jejich nabídka. Především v tom, jaké procentuální zhodnocení svým klientům nabízí.

Podle aktuálních žebříčků si můžete vybrat mezi spořicími účty se zhodnocením od 0,05% až po 5,58%. Tohle číslo ovšem není konečné, protože vklady na spořicím účtu jsou zdaněny 15%, takže to původní zhodnocení banky pak ještě o něco klesne.

Pro představu – pokud si zvolíte spořicí účet s tím nejvyšším aktuálním zhodnocením 5,58%, tak po zdanění bude to vaše reálné zhodnocení představovat 4,74%.

To, co se snažím říct, je, že i když máte spořicí účet, tak není od věci porovnat si to procentuální zhodnocení, které na něm máte, s tou průměrnou a nebo přímo s aktuální hodnotou inflace, protože ve spoustě případů to zhodnocení na spořicím účtu inflaci zkrátka nepokryje a tím pádem vaše peníze i na spořicím účtu pořád ztrácí na hodnotě.

PENZIJNÍ SPOŘENÍ

Teď se přesuňme k penzijnímu spoření. Tady je docela důležitým milníkem rok 2013. Protože do roku 2013 musely penzijní fondy svým klientům garantovat nezáporný výnos – jinými slovy, pokud jste si založili penzijní spoření do roku 2013, tak penzijní fond ručí za to, že si z něj pak vyberete minimálně tolik, kolik jste do něj vložili. Takže jste nepodstupovali jakoukoli ztrátu.

Jak už tady ale zaznělo, výše rizika jde obvykle ruku v ruce s výší výnosu. Což v tomto případě znamená, že aby byly tyto fondy schopné dodržet své závazky vůči klientům, tak investují maximálně konzervativně a s tím pak souvisí i minimální výnos, který se pohybuje dlouhodobě okolo jednoho až dvou procent.

Podle posledních dat tak mají Češi v těchto starých transformovaných penzijních fondech skoro 417 miliard korun, které jim pomalu ale jistě požírá inflace.

A pak tu jsou penzijní spoření uzavřená po roce 2013. Tyto nové penzijní fondy už mají širší možnosti, jak investovat, takže sice negarantují nezáporný výnos, ale mohou vaše peníze zhodnotit lépe. Teď je jen otázka, jestli to opravdu dělají, protože mnoho i z těch nových penzijních fondů nezvládá svojí výkonností porazit inflaci.

Takže jak z toho ven?

Pokud jste si uzavřeli penzijní spoření před rokem 2013, jste ještě u některého ze starých transformovaných fondů a do důchodu máte ještě daleko, tak můžete přejít na nové doplňkové penzijní spoření do některého z nových fondů.

Každopádně ať už uvažujete o některém z těch nových penzijních fondů, nebo už u něj třeba jste, tak byste si měli být jistí, že má dlouhodobě – to znamená v horizontu minimálně 10 let, ne za jediný rok – lepší zhodnocení, než alespoň ta 3,5% průměrné inflace.

Protože pokud má váš penzijní fond výkonnost nižší, tak výsledkem je jen to, že u něj budete mít desítky let uzamčené peníze a až si je jednoho dne vyberete, tak si za ně budete moct koupit méně, než kolik byste si za ně mohli koupit v okamžiku, kdy jste je tam uložili.

Tolik tedy k inflaci a zbývá nám podívat se ještě na ten druhý negativní prvek, který vás obírá o peníze, když neinvestujete.

2) Náklady obětované příležitosti

Určitě jste už slyšeli pojem „náklady obětované příležitosti“. To je ekonomický termín, který vyjadřuje hodnotu obětované příležitosti, když dáte jedné variantě přednost před druhou. Takže například, když se rozhodnete nechat své peníze raději na běžném účtu místo toho, abyste je začali zhodnocovat.

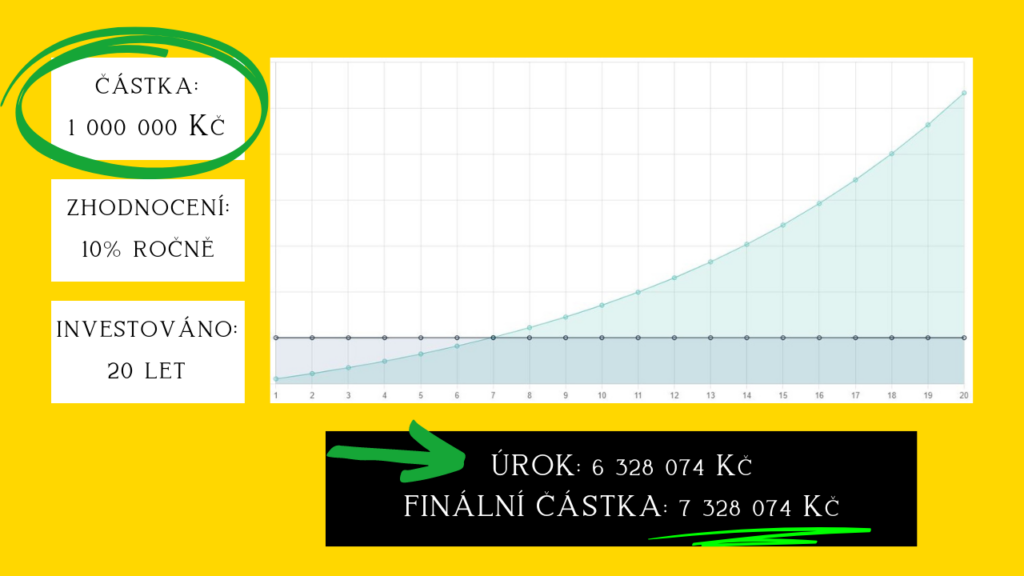

Aby to bylo úplně jasné, tak si to ukažme na příkladu se složeným úročením. Mimochodem ne náhodou Albert Einstein řekl, že složené úročení se osmý div světa. Pojďme se podívat na to proč.

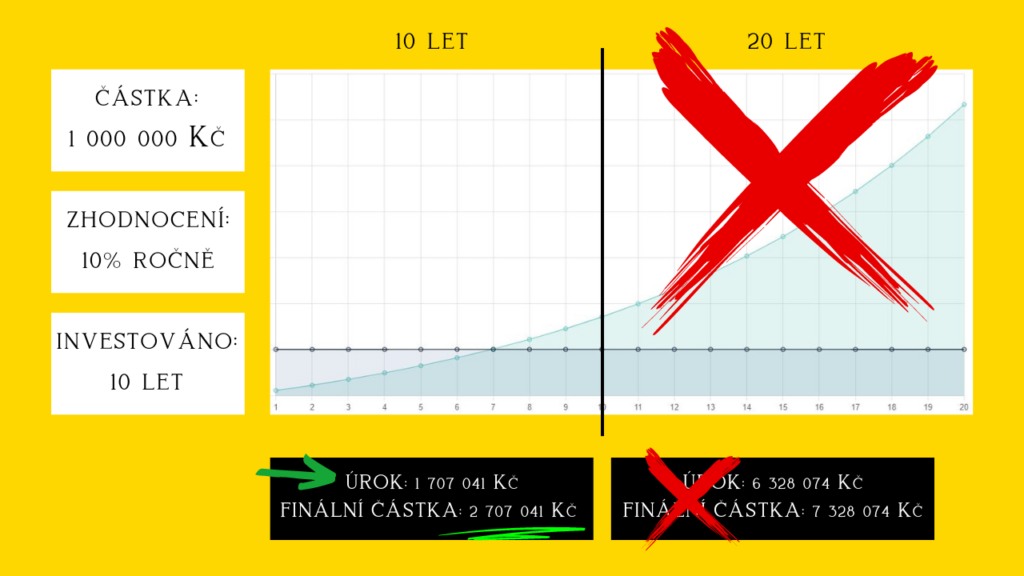

U složeného úročení hrají svoji roli celkem tři proměnné: vložená částka, roční procentuální zhodnocení a čas. Uvažujme proto v našem příkladu, že máte 1 000 000 Kč, který necháte zhodnocovat 10% ročně – například tím, že ho zainvestujete do indexu S&P 500 a ten milion korun tam necháte 20 let.

Všimněte si teď zejména dvou věcí.

Jednak toho, jak úžasně funguje kouzlo složeného úročení, protože jste zainvestovali 1 000 000 Kč, ale na úroku jste získali přes 6 milionů. Takže jste se dostali na celkovou částku 7 328 074 Kč.

Druhá věc, která pak stojí za povšimnutí, je to, jak vypadá křivka toho složeného úročení. Všimněte si, jak se exponenciálně zvedá, jak na začátku stoupá úplně pozvolna, ale čím delší čas máte zainvestováno, tím získáváte větší úroky.

Mimochodem, my v tomto příkladu uvažujeme nad 10% výnosem při investování do indexu S&P 500, ale to zhodnocení může být vyšší v případě, že se rozhodnete vybírat si konkrétní akciové firmy. Pokud vás láká samostatné investování do akcií, mrkněte na nabídku kurzů ZDE, možná vás některý z nich osloví.

A teď střih, zpátky k nákladům obětované příležitosti. Dejme tomu, že vám bude trvat celých 10 let, než se rozhodnete začít ten svůj milion korun takto zhodnocovat. Takže 10 let budou ty peníze ležet na účtu a dalších 10 let je budete mít zainvestované.

Co se stane?

Uběhne v podstatě stejných dvacet let, ale ten váš milion korun vydělá na úrocích jen 1 707 041 Kč. Takže se dostanete celkově na 2 707 041 Kč a během těch promarněných 10 let jste se ochudili o 4 621 033 Kč. V podstatě jste tak přišli o ten hlavní ocásek, tu hlavní část, kdy se ta křivka zvedá nejvíc.

Co když teď nemáte dostatek financí na investování ?

Když se vrátím zpátky k té statistice, kterou jsem zmiňovala na začátku, tak není divu, že se celkem 35% dotázaných vyjádřilo ve smyslu, že litují, že s investováním nezačali dřív. Samozřejmě každý se s ohledem na svoji aktuální životní etapu nachází v jiné finanční situaci a možná že u vás je právě nejvíc aktuální ta překážka číslo tři, to znamená nedostatek financí.

Pokud jste v takové situaci a nemůžete teď začít investovat, tak to nejlepší, co můžete udělat, je, začít se teď v investování alespoň vzdělávat. Stejně jako ty úroky, které jste viděli, nenarostou ze dne na den, tak ani všechny důležité informace nenasajete ze dne na den a je potřeba sbírat je postupně. Takže čas, který strávíte získáváním informací o investování, má pak mnohem větší efekt, než jakékoli snahy o časování trhu.

Mně se v tomto hrozně líbí jedno čínské pořekadlo, které říká, že nejlepší čas na zasazení stromu byl před dvaceti lety a druhý nejlepší čas je teď.

Pokud vám to dává smysl, zapněte si odběr ZDE (na konci stránky), ať vám neuteče ani příští článek. Já se s vámi pro dnešek loučím a budu se těšit zase příště.